Beleggers doen recordinvestering in deze populaire belegging

- Rens Boukema

- 6 okt 2024

- 5 minuten om te lezen

In het kort:

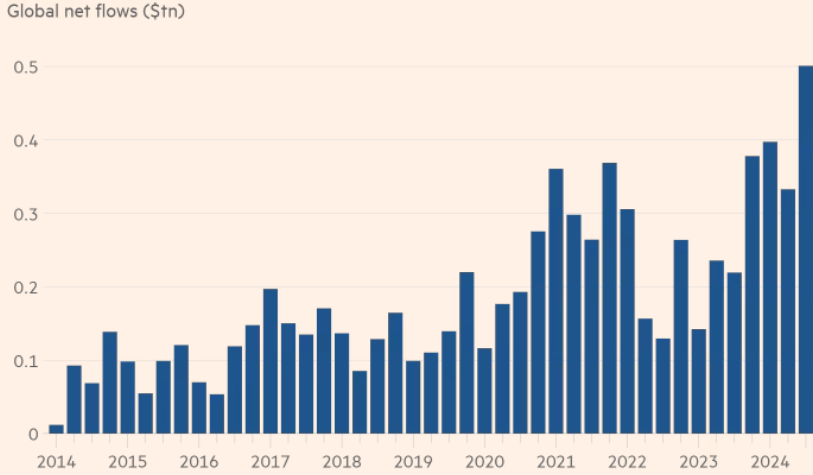

In het derde kwartaal van 2024 werd een record bereikt met $501 miljard aan nieuwe investeringen in ETF's, wat het vorige record van $398 miljard uit Q1 overtrof.

De totale netto-instroom voor de eerste drie kwartalen van 2024 komt daarmee op $1,45 biljoen.

ETF's blijven populair vanwege hun eenvoud, lage kosten en brede diversificatie, terwijl aandelen meer risico en potentieel hogere rendementen bieden.

De wereldwijde ETF-markt blijft onverminderd groeien, waarbij het derde kwartaal van 2024 een nieuw record brak. Beleggers hebben maar liefst $501 miljard aan nieuwe investeringen in ETF's gestoken in de laatste eerste drie maanden, als we uitgaan van de gegevens van consultancybedrijf ETFGI die hier onderzoek naar doen. Dit overtrof het vorige record van $398 miljard dat eerder dit jaar in het eerste kwartaal werd neergezet. Hiermee komt het totaal voor de eerste drie kwartalen van 2024 op $1,45 biljoen aan nieuwe kapitaalstromen in ETF's.

De netto instrooom van ETF´s de afgelopen jaren, met een duidelijk record in Q3 2024:

Bron: Financial Times

Beleggen in aandelen of ETF's (Exchange-Traded Funds) zijn tegenwoordig de meest populaire manier om je vermogen te laten groeien. Hoewel aandelen vaak de eerste keuze zijn voor particuliere beleggers, heeft het (deels) beleggen in ETF’s de laatste jaren enorm aan populariteit gewonnen. Beide opties hebben hun voor- en nadelen, maar steeds meer beleggers kiezen voor ETF's door de eenvoud, diversificatie en lagere kosten. In dit artikel ga ik dieper in op de verschillen, voordelen, en risico’s van beide opties, en wil ik je inzicht bieden in welke beleggingsvorm voor jou het beste kan zijn en waarom je het altijd zou moeten overwegen om ETF´s toe te voegen aan je portfolio, ook al besluit je uiteindelijk dat het toch niks voor je is!

Een aandeel is een bewijs van eigendom in een bedrijf. Wanneer je een aandeel koopt, word je mede-eigenaar van het bedrijf, hoe klein je aandeel ook is. Dit betekent dat je deelt in de winsten van het bedrijf via dividenden en/of koersstijgingen van het aandeel. Individuele aandelen kunnen zeer winstgevend zijn, vooral als je weet hoe je sterke bedrijven kunt identificeren en op het juiste moment kunt kopen en verkopen. Veel beleggers dromen ervan om de volgende Apple of Amazon te ontdekken, bedrijven die hun aandelenwaarde in de loop van de jaren vertienvoudigd hebben.

Buiten deze succesverhalen hebben aandelen ook enkele nadelen. Het risico is bijvoorbeeld aanzienlijk hoger, omdat de waarde van aandelen van individuele bedrijven sterk kan fluctueren. Wanneer een bedrijf slecht presteert of als de markt negatief reageert, kan de waarde van een aandeel snel dalen. Bovendien vereist het beleggen in aandelen veel tijd en kennis. Om succesvol te zijn, moet je bereid zijn om tijd te investeren in onderzoek naar de financiële gezondheid van bedrijven in het specifiek, de markt volgen en strategische beslissingen nemen over wanneer je moet kopen en verkopen, iets wat bij veel mensen door emoties en verkeerde keuzes nog wel eens verkeerd gaat..

Een ETF (Exchange-Traded Fund) is een beleggingsfonds dat een mandje van verschillende aandelen of andere effecten bevat en wordt verhandeld op de beurs, net als een individueel aandeel. Wat ETF's uniek maakt, is dat ze vaak een hele index volgen, zoals de S&P 500. Dit betekent dat je met één enkele investering blootstelling krijgt aan honderden of zelfs duizenden bedrijven. Dit zorgt voor een hoge mate van diversificatie en verlaagt het risico in vergelijking met het beleggen in slechts één enkel aandeel en alle keuzes die hierbij komen kijken.

De voordelen van ETF’s zijn diversificatie, lagere kosten en eenvoud. Met één ETF heb je direct toegang tot een breed scala aan bedrijven, sectoren of zelfs landen, wat het risico verlaagt, omdat je niet afhankelijk bent van de prestaties van slechts één bedrijf. ETF’s worden in veel gevallen passief beheerd, wat betekent dat ze simpelweg een index volgen in plaats van actief beheerd te worden door een team van analisten, wat resulteert in lagere beheerkosten. Daarnaast zijn ETF's eenvoudig te kopen en te verkopen via een beurs, net zoals aandelen, en hoef je niet constant de markt in de gaten te houden, omdat de ETF de prestaties van een gehele index volgt.

Een nadeel van ETF’s is dat het potentieel voor hoge rendementen minder is. Omdat ETF’s de markt volgen, kun je zelden de markt overtreffen. Dit betekent dat het rendement stabieler is, maar ook lager kan zijn dan wat je zou kunnen behalen met goed gekozen individuele aandelen. Een ander punt is de zogeheten tracking error, waarbij een ETF in sommige gevallen niet exact presteert zoals de index die het volgt, vanwege kosten en andere factoren, daarom is het belangrijk de juiste ETF´s te kiezen.

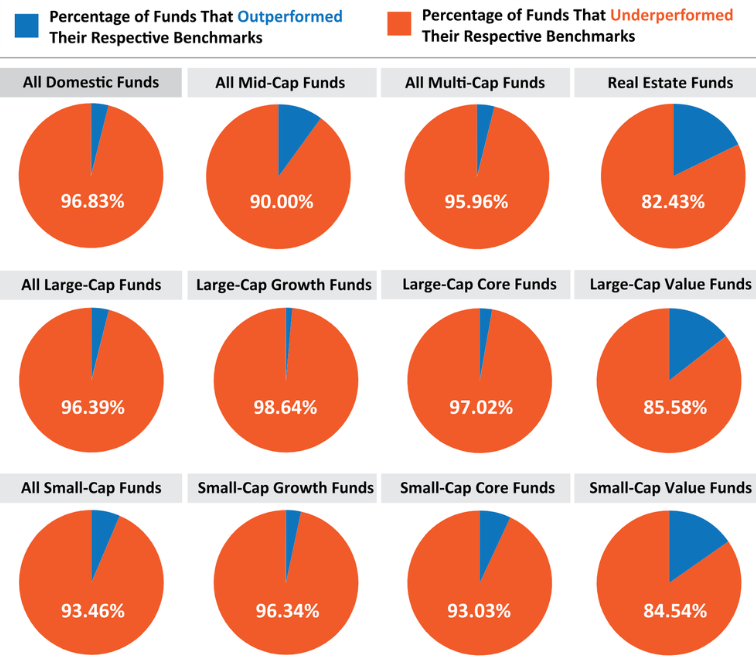

Hoewel het selecteren van individuele aandelen in mijn optiek leuker is en potentieel veel winstgevender kan zijn, blijkt uit verschillende onderzoeken dat ETF's op de lange termijn vaak beter presteren voor de (gemiddelde) zelfstandige belegger. Een van de belangrijkste redenen hiervoor is dat de meeste mensen geen tijd of kennis hebben om actief aandelen te selecteren en te beheren.

Volgens een studie van S&P Global (2023) presteert het overgrote deel van de actieve fondsbeheerders slechter dan de benchmarkindex die ze proberen te verslaan. Dit betekent dat zelfs professionele beleggers met geavanceerde analyses en toegang tot uitgebreide informatie niet in staat zijn om consistent beter te presteren dan de markt. Voor particuliere beleggers is het dus vaak nog moeilijker om met het kiezen van individuele aandelen de markt te verslaan (2004-2023):

Belangrijke redenen waarom ETF's beter presteren zijn consistentie en het vermijden van gedragsrisico’s. Actief beheerde aandelenfondsen hebben ook vaak hogere kosten dan ETF's, en deze kosten kunnen na verloop van tijd een aanzienlijk verschil maken in je rendement. ETF's volgen gewoon de markt. Terwijl individuele aandelen sterk kunnen fluctueren, zorgt een breed gespreide ETF voor stabielere rendementen. Beleggers in individuele aandelen handelen zoals ik eerder al aanhaalde vaak uit emotie, waarbij ze kopen wanneer de prijzen hoog zijn en verkopen wanneer de markt daalt. ETF’s, door hun passieve karakter, voorkomen dat beleggers dit soort impulsieve beslissingen nemen.

Als je de juiste kennis hebt van een bepaalde sector of bedrijf, kun je beter in staat zijn om kansen te identificeren dan de gemiddelde belegger. Sommige beleggers richten zich bijvoorbeeld ook op aandelen van wat stabielere bedrijven die consistent hoge dividenden uitkeren, wat een aantrekkelijke bron van passief inkomen kan zijn. Zelf denk ik wel dat als het ook je hobby is, het een veel makkelijkere stap is dan wanneer je met tegenzin dit onderzoek doet.

Als je kiest voor beleggen in ETF's, is het belangrijk om de juiste ETF’s te selecteren die passen bij je doelen en risicoprofiel. Er zijn duizenden ETF's beschikbaar, variërend van wereldwijde indexen zoals de MSCI World of de FTSE All-World, tot gespecialiseerde ETF's die zich richten op specifieke sectoren zoals technologie, energie of vastgoed. Het opzetten van een beleggingsplan waarbij je periodiek een vast bedrag investeert in een breed gespreide ETF, kan op de lange termijn zorgen voor stabiele en consistente groei van je vermogen.

Door te profiteren van de kracht van samengestelde groei (compounding), kun je zelfs met kleine maandelijkse bijdragen een aanzienlijk vermogen opbouwen over de jaren! Hiernaast zal ikzelf altijd een groot deel van mijn portfolio aanhouden in specifieke aandelen, aangezien ik ook denk dat binnen bijvoorbeeld tech de winsten zeer geconcentreerd zijn op dit moment, wat het lucratief maakt hier de vaak, grote winnaars, tussenuit te halen. Voor veel mensen geldt dat hoe ouder ze worden, een groter gedeelte richting ETF´s gaat, dat is voor mij niet anders.

Aandelen en ETF's bieden beide unieke voordelen, maar voor de meeste beleggers zijn ETF's waarschijnlijk de beste keuze. Ze bieden brede diversificatie, lage kosten en stabiliteit op de lange termijn. Individuele aandelen kunnen hogere rendementen opleveren, maar brengen ook meer risico en vereisen aanzienlijk meer tijd en onderzoek. Als je geen tijd of ervaring hebt om actief te handelen in aandelen, is een passieve beleggingsstrategie via ETF's waarschijnlijk de beste manier om je financiële doelen te bereiken.

Commenti